在復(fù)雜多變的金融市場中,融資擔(dān)保公司作為連接企業(yè)與金融機構(gòu)的信用橋梁,其自身的信用狀況至關(guān)重要。融資擔(dān)保公司信用評級,正是對這一核心主體償債意愿與能力的系統(tǒng)性評估,它不僅關(guān)乎擔(dān)保公司自身的融資成本與業(yè)務(wù)拓展,更深刻影響著其背后千千萬萬中小企業(yè)的融資可得性與成本。

一、信用評級:融資擔(dān)保公司的“體檢報告”與“市場通行證”

融資擔(dān)保公司信用評級,是由獨立的專業(yè)信用評級機構(gòu),依據(jù)一套科學(xué)、嚴(yán)謹(jǐn)?shù)脑u估體系,對擔(dān)保公司的整體信用風(fēng)險進行的綜合評價。其核心目的在于:

- 風(fēng)險揭示:如同一份詳盡的“體檢報告”,評級通過分析資本充足性、風(fēng)險管理能力、業(yè)務(wù)運營狀況、盈利與代償能力、外部支持等多維度指標(biāo),客觀揭示擔(dān)保公司的潛在風(fēng)險與財務(wù)穩(wěn)健性。

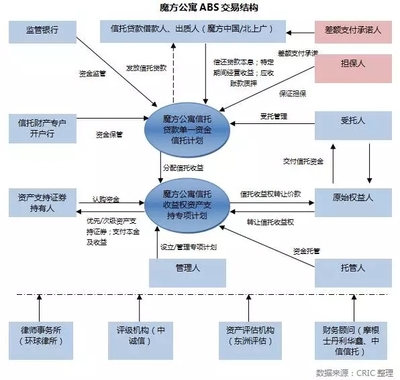

- 市場定價:評級結(jié)果是資本市場為擔(dān)保公司發(fā)行的債券、資產(chǎn)支持證券等融資工具進行風(fēng)險定價的關(guān)鍵依據(jù),直接影響其融資成本。

- 業(yè)務(wù)準(zhǔn)入:許多銀行等資金方將擔(dān)保公司的信用等級作為合作準(zhǔn)入與確定擔(dān)保放大倍數(shù)、風(fēng)險分擔(dān)比例的重要門檻,是擔(dān)保公司拓展業(yè)務(wù)的“市場通行證”。

- 監(jiān)管參考:金融監(jiān)管部門也常參考評級結(jié)果,實施分類監(jiān)管,優(yōu)化監(jiān)管資源配置。

二、評估體系:多維透視擔(dān)保信用

一套典型的融資擔(dān)保公司信用評級體系,通常聚焦于以下幾個核心層面:

- 經(jīng)營環(huán)境與公司治理:分析宏觀經(jīng)濟、區(qū)域金融生態(tài)、行業(yè)監(jiān)管政策對公司的影響,并評估其股權(quán)結(jié)構(gòu)、治理架構(gòu)、戰(zhàn)略規(guī)劃與管理層的專業(yè)能力。

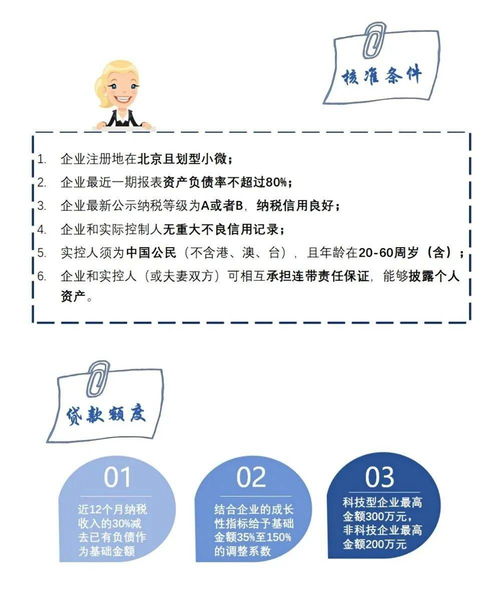

- 資本實力與償債能力:這是評級的基石。重點考察注冊資本、凈資產(chǎn)規(guī)模、資本充足率等指標(biāo),評估其吸收代償損失的最終能力。

- 風(fēng)險管理與內(nèi)部控制:這是評級的核心。深入審視其擔(dān)保項目評審體系、風(fēng)險定價模型、反擔(dān)保措施設(shè)置、在保項目監(jiān)控流程以及撥備計提政策的完善性與執(zhí)行有效性。

- 業(yè)務(wù)運營與資產(chǎn)質(zhì)量:分析擔(dān)保業(yè)務(wù)組合(行業(yè)集中度、客戶集中度)、擔(dān)保放大倍數(shù)、歷史代償率、代償回收率等,以判斷其業(yè)務(wù)風(fēng)險狀況與資產(chǎn)質(zhì)量。

- 盈利能力與流動性:評估其主營擔(dān)保業(yè)務(wù)收入、投資收入的穩(wěn)定性與成長性,以及現(xiàn)金流對代償義務(wù)的覆蓋能力。

- 外部支持:考慮股東背景(特別是國有股東)、政府支持意愿與能力,以及在極端情況下獲得流動性救助的可能性。

三、信用擔(dān)保的雙重性與評級挑戰(zhàn)

融資擔(dān)保業(yè)務(wù)本質(zhì)上是經(jīng)營信用的行業(yè),其信用具有雙重性:一方面,它以自身信用為被擔(dān)保企業(yè)增信;另一方面,其自身又必須維持極高的信用等級以履行承諾。這給信用評級帶來了獨特挑戰(zhàn):

- 風(fēng)險的滯后與不對稱性:擔(dān)保風(fēng)險具有顯著的滯后性,當(dāng)期優(yōu)異的財務(wù)數(shù)據(jù)可能無法完全反映未來潛在代償風(fēng)險。信息不對稱問題在擔(dān)保業(yè)務(wù)中尤為突出。

- 順周期特征明顯:經(jīng)濟下行期,被擔(dān)保企業(yè)違約概率上升,擔(dān)保公司代償壓力驟增,資本遭到侵蝕,信用資質(zhì)可能迅速惡化,評級面臨下調(diào)壓力。

- 模型與經(jīng)驗的平衡:量化模型雖重要,但擔(dān)保業(yè)務(wù)中大量非標(biāo)準(zhǔn)化、基于個案判斷的因素,要求評級必須高度依賴分析師對行業(yè)、區(qū)域和公司風(fēng)控文化的深度理解與經(jīng)驗判斷。

四、提升信用等級的戰(zhàn)略路徑

對于融資擔(dān)保公司而言,維持或提升信用等級是戰(zhàn)略要務(wù)。關(guān)鍵路徑包括:

- 夯實資本實力:通過股東增資、利潤留存、引進戰(zhàn)略投資者等方式持續(xù)補充核心資本,保持與業(yè)務(wù)規(guī)模相匹配的資本充足水平。

- 鍛造風(fēng)控“鐵壁”:構(gòu)建貫穿貸前、貸中、貸后的全流程、數(shù)字化風(fēng)控體系,嚴(yán)格項目準(zhǔn)入,優(yōu)化反擔(dān)保組合,加強保后動態(tài)監(jiān)控與風(fēng)險預(yù)警。

- 優(yōu)化業(yè)務(wù)結(jié)構(gòu):主動管理擔(dān)保組合,避免過度集中于單一行業(yè)、地區(qū)或客戶,分散系統(tǒng)性風(fēng)險。探索開發(fā)低風(fēng)險、創(chuàng)新性的擔(dān)保產(chǎn)品。

- 強化公司治理與透明度:建立權(quán)責(zé)清晰、制衡有效的治理機制,定期進行嚴(yán)格的外部審計,主動、詳盡地向評級機構(gòu)及市場披露信息,提升市場信任度。

- 善用外部支持:積極爭取股東特別是國有股東在資本、業(yè)務(wù)和流動性方面的明確支持承諾,并使其在評級中得到充分認(rèn)可。

融資擔(dān)保公司信用評級,絕非一個簡單的符號,而是其信用價值與市場聲譽的集中體現(xiàn)。在金融供給側(cè)結(jié)構(gòu)性改革持續(xù)深化、著力緩解小微企業(yè)融資難題的背景下,一個客觀、公正、高質(zhì)量的信用評級體系,能夠有效甄別優(yōu)劣,引導(dǎo)金融資源向風(fēng)控穩(wěn)健、運營良好的擔(dān)保機構(gòu)配置,從而提升整個擔(dān)保行業(yè)服務(wù)實體經(jīng)濟的能力與效率,筑牢金融安全的微觀基礎(chǔ)。對于擔(dān)保公司自身,主動擁抱評級、持續(xù)改善信用資質(zhì),是在激烈市場競爭中行穩(wěn)致遠的必然選擇。